Zielratenfinanzierung

Kurzfassung

Zielratenfinanzierung ist eine Methode der Kreditfinanzierung, bei der die Ratenhöhe und die Laufzeit des Kredits so gestaltet werden, dass am Ende der Laufzeit ein definiertes Ziel erreicht wird. Dies kann der Erwerb eines bestimmten Guts, wie ein Haus oder ein Auto, oder das Erreichen einer finanziellen Kennziffer sein.

1. Definition der Zielratenfinanzierung

Die Zielratenfinanzierung ist eine besondere Form der Kreditfinanzierung, bei der die monatlichen Raten und die Laufzeit so festgelegt werden, dass am Ende der Laufzeit ein festgelegtes Ziel erreicht wird. Dieses Ziel kann der vollständige Erwerb eines Vermögenswertes oder die Erreichung eines bestimmten Sparbetrags sein. Im Gegensatz zu herkömmlichen Kreditformen steht bei der Zielratenfinanzierung nicht nur die Tilgung des geliehenen Betrags im Vordergrund, sondern auch das Erreichen eines spezifischen finanziellen Ziels.

2. Funktionsweise der Zielratenfinanzierung

Grundprinzipien

Das Grundprinzip der Zielratenfinanzierung besteht darin, dass die Rückzahlungsraten und die Laufzeit des Kredits so gestaltet werden, dass ein vorher definiertes Ziel erreicht wird. Diese Art der Finanzierung erfordert eine genaue Planung und Abstimmung zwischen Kreditnehmer und Kreditgeber, um sicherzustellen, dass das angestrebte Ziel erreicht wird.

Mechanismen und Komponenten

Die Zielratenfinanzierung setzt sich aus verschiedenen Komponenten zusammen, die sorgfältig aufeinander abgestimmt werden müssen:

Kreditbetrag

Der Kreditbetrag ist die Summe, die der Kreditnehmer vom Kreditgeber erhält, um das angestrebte Ziel zu finanzieren. Dieser Betrag kann je nach Ziel unterschiedlich hoch sein, beispielsweise der Kaufpreis eines Autos oder die Finanzierung einer Ausbildung.

Zinssatz

Der Zinssatz bestimmt die Kosten des Kredits und beeinflusst die Höhe der monatlichen Raten. Ein höherer Zinssatz führt zu höheren Gesamtkosten, während ein niedriger Zinssatz die monatlichen Belastungen reduziert.

Ratenhöhe

Die Ratenhöhe wird so berechnet, dass sie zur Erreichung des finanziellen Ziels beiträgt. Sie hängt von der Höhe des Kreditbetrags, dem Zinssatz und der Laufzeit des Kredits ab. Die Raten können monatlich, vierteljährlich oder in anderen regelmäßigen Intervallen gezahlt werden.

Laufzeit

Die Laufzeit des Kredits ist der Zeitraum, in dem der Kredit vollständig zurückgezahlt werden muss. Bei der Zielratenfinanzierung wird die Laufzeit so festgelegt, dass das angestrebte Ziel am Ende der Laufzeit erreicht wird.

3. Beispielrechnung

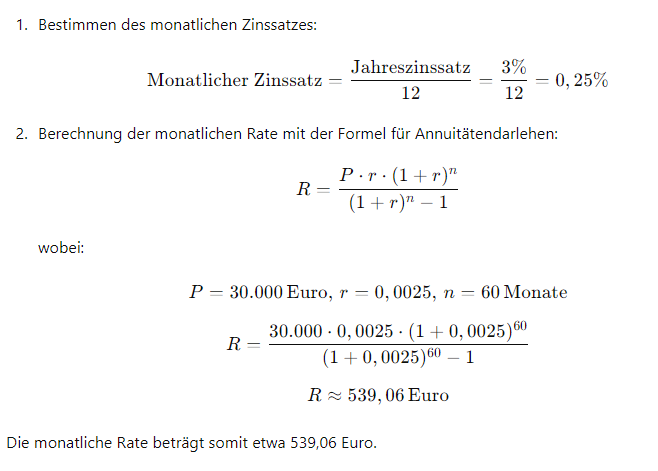

Um die Funktionsweise der Zielratenfinanzierung besser zu verstehen, betrachten wir ein konkretes Beispiel. Angenommen, ein Kreditnehmer möchte ein Auto im Wert von 30.000 Euro finanzieren. Der Kreditgeber bietet einen Zinssatz von 3% jährlich an, und die Laufzeit des Kredits beträgt 5 Jahre.

Berechnung der Zielrate

Der Kreditnehmer möchte sicherstellen, dass das Auto am Ende der Laufzeit vollständig bezahlt ist. Wir berechnen die monatliche Rate (Zielrate) wie folgt:

- Bestimmen des monatlichen Zinssatzes:

Monatlicher Zinssatz=Jahreszinssatz12=3%12=0,25%

- Berechnung der monatlichen Rate mit der Formel für Annuitätendarlehen:

=⋅⋅(1+)(1+)−1

wobei:

=30.000 Euro, =0,0025, =60 Monate=30.000⋅0,0025⋅(1+0,0025)60(1+0,0025)60−1≈539,06 Euro

Die monatliche Rate beträgt somit etwa 539,06 Euro.

Vergleich mit herkömmlichen Kreditformen

Im Vergleich zu einem herkömmlichen Kredit, bei dem die Ratenhöhe meist fix ist, ermöglicht die Zielratenfinanzierung eine flexible Anpassung der Raten, um das spezifische Ziel zu erreichen. Dies kann besonders vorteilhaft sein, wenn der Kreditnehmer auf ein bestimmtes finanzielles Ergebnis hinarbeitet.

4. Anwendungsgebiete der Zielratenfinanzierung

Immobilienfinanzierung

Die Zielratenfinanzierung wird häufig im Bereich der Immobilienfinanzierung eingesetzt. Dabei kann sie helfen, den Kaufpreis eines Hauses oder einer Wohnung über einen bestimmten Zeitraum abzuzahlen, wobei die Raten so gestaltet sind, dass der Kreditnehmer am Ende der Laufzeit Eigentümer der Immobilie ist.

Fahrzeugfinanzierung

Ein weiteres häufiges Anwendungsgebiet ist die Finanzierung von Fahrzeugen. Hierbei wird der Kaufpreis eines Autos über einen festgelegten Zeitraum hinweg abbezahlt. Die Raten können flexibel gestaltet werden, um den individuellen finanziellen Möglichkeiten des Kreditnehmers gerecht zu werden.

Unternehmensfinanzierung

Unternehmen nutzen die Zielratenfinanzierung, um Investitionen in Maschinen, Ausrüstungen oder andere Vermögenswerte zu finanzieren. Die Finanzierung kann so strukturiert werden, dass sie den Cashflow des Unternehmens nicht übermäßig belastet und gleichzeitig das angestrebte Investitionsziel erreicht wird.

Bildungsfinanzierung

Auch für die Finanzierung von Bildungsmaßnahmen kann die Zielratenfinanzierung genutzt werden. Dies kann beispielsweise die Bezahlung von Studiengebühren oder Weiterbildungskosten umfassen. Die Raten können so gestaltet werden, dass der Kreditnehmer die Kosten über einen längeren Zeitraum hinweg begleichen kann.

5. Vorteile und Nachteile der Zielratenfinanzierung

Vorteile

Planungssicherheit

Die Zielratenfinanzierung bietet eine hohe Planungssicherheit, da die Raten und die Laufzeit im Voraus festgelegt werden. Dies ermöglicht dem Kreditnehmer, seine finanzielle Situation besser zu planen und zu kontrollieren.

Flexibilität

Die Zielratenfinanzierung ist flexibel und kann an die individuellen Bedürfnisse und Ziele des Kreditnehmers angepasst werden. Die Ratenhöhe und die Laufzeit können so gestaltet werden, dass sie den finanziellen Möglichkeiten des Kreditnehmers entsprechen.

Anpassung an finanzielle Ziele

Ein weiterer Vorteil ist die gezielte Anpassung der Finanzierung an ein spezifisches finanzielles Ziel. Dies kann besonders hilfreich sein, wenn der Kreditnehmer auf ein bestimmtes Ergebnis hinarbeitet, wie den Erwerb eines Vermögenswertes oder das Erreichen einer Sparsumme.

Nachteile

Zinsrisiko

Ein Nachteil der Zielratenfinanzierung kann das Zinsrisiko sein. Bei variablen Zinssätzen können sich die monatlichen Raten im Laufe der Zeit ändern, was die finanzielle Planung erschwert.

Höhere Gesamtkosten

Die Gesamtkosten der Zielratenfinanzierung können höher sein als bei herkömmlichen Kreditformen. Dies liegt daran, dass die Flexibilität und die Anpassung an individuelle Ziele oft mit höheren Zinsen oder Gebühren verbunden sind.

6. Rechtliche und regulatorische Aspekte

Gesetzliche Rahmenbedingungen

Die Zielratenfinanzierung unterliegt verschiedenen gesetzlichen Regelungen, die den Schutz des Kreditnehmers gewährleisten sollen. Dazu gehören Vorschriften zur Transparenz der Kreditbedingungen, zur Berechnung der Effektivzinsen und zur Informationspflicht des Kreditgebers.

Verbraucherrechte und -schutz

Verbraucher haben im Rahmen der Zielratenfinanzierung bestimmte Rechte, wie das Recht auf vorzeitige Rückzahlung und auf Widerruf des Kreditvertrags. Diese Rechte sollen sicherstellen, dass der Kreditnehmer fair behandelt wird und über alle wichtigen Aspekte des Kredits informiert ist.

7. Zielratenfinanzierung im Vergleich zu anderen Finanzierungsformen

Annuitätendarlehen

Beim Annuitätendarlehen zahlt der Kreditnehmer regelmäßig gleichbleibende Raten, die sowohl Zinsen als auch Tilgung enthalten. Im Gegensatz zur Zielratenfinanzierung steht hier die gleichmäßige Tilgung des Kredits im Vordergrund.

Endfälliges Darlehen

Beim endfälligen Darlehen zahlt der Kreditnehmer während der Laufzeit nur die Zinsen und tilgt den Kreditbetrag am Ende der Laufzeit in einer Summe. Dies kann im Vergleich zur Zielratenfinanzierung höhere finanzielle Belastungen am Ende der Laufzeit mit sich bringen.

Leasing

Leasing ist eine weitere Alternative zur Zielratenfinanzierung, insbesondere bei der Fahrzeugfinanzierung. Der Leasingnehmer zahlt regelmäßig Raten für die Nutzung des Fahrzeugs, besitzt dieses jedoch nicht am Ende der Laufzeit, es sei denn, es wird eine Kaufoption vereinbart.

8. Marktübersicht und Anbieter

Übersicht über bekannte Anbieter

Es gibt zahlreiche Anbieter von Zielratenfinanzierungen, darunter Banken, Kreditinstitute und spezialisierte Finanzdienstleister. Bekannte Anbieter in Deutschland sind unter anderem:

- Deutsche Bank

- Commerzbank

- Santander Consumer Bank

- ING-DiBa

Vergleich von Konditionen

Die Konditionen für Zielratenfinanzierungen können je nach Anbieter erheblich variieren. Wichtige Faktoren, die bei einem Vergleich berücksichtigt werden sollten, sind:

- Zinssatz

- Laufzeit

- Flexibilität der Raten

- Gebühren und Zusatzkosten

Eine sorgfältige Analyse und ein Vergleich der Angebote sind unerlässlich, um die besten Konditionen zu finden.

9. Tipps für Verbraucher

Auswahl des richtigen Kreditangebots

Verbraucher sollten verschiedene Kreditangebote vergleichen und auf Faktoren wie Zinssatz, Laufzeit und Flexibilität achten. Es ist ratsam, mehrere Angebote einzuholen und die Konditionen genau zu prüfen.

Verhandlung von Kreditkonditionen

In vielen Fällen können Kreditkonditionen verhandelt werden. Verbraucher sollten versuchen, bessere Zinssätze oder günstigere Gebühren zu erzielen, insbesondere wenn sie eine gute Bonität haben.

Wichtige Vertragsklauseln

Beim Abschluss eines Kreditvertrags sollten Verbraucher auf wichtige Klauseln achten, wie die Möglichkeit der vorzeitigen Rückzahlung, die Höhe der Abschlussgebühren und die Regelungen bei Zahlungsausfällen.

10. Fazit

Die Zielratenfinanzierung ist eine flexible und planbare Methode der Kreditfinanzierung, die es Kreditnehmern ermöglicht, spezifische finanzielle Ziele zu erreichen. Sie bietet zahlreiche Vorteile, wie Planungssicherheit und Anpassungsfähigkeit, birgt jedoch auch Risiken, wie das Zinsrisiko und höhere Gesamtkosten. Eine sorgfältige Analyse und ein Vergleich der verschiedenen Angebote sind entscheidend, um die beste Finanzierungslösung zu finden. In Zukunft könnte die Zielratenfinanzierung an Bedeutung gewinnen, da immer mehr Verbraucher und Unternehmen nach maßgeschneiderten Finanzierungsoptionen suchen.